Денежный поток оборотных активов и связка баланса «оборотные активы + обязательства», - это ключевое место, основная ось, инвестиционного и спекулятивного анализа.

На этой главной оси баланса, встречаются спекулянт с инвестором. И на ней же, они расходятся в разные стороны.

Суть расхождения в принципиально разных точках отсчёта и источниках предполагаемого дохода.

Инвестор строит свои расчёты на реальных источниках дохода, которые можно получить с объекта инвестирования.

Спекулянт строит свои расчёты на мнении третьих лиц, о доходах объекта инвестирования, с целью перепродажи.

Т.к. в преобладающей ныне инвестиционной теории, почти все показатели носят абстрактный характер, а оценка компании ведётся по всем деньгам и ресурсам, которые в неё поступают, независимо от источника их происхождения и предназначения,

то и результаты, основанные на таких данных, неизбежно, становятся полностью спекулятивными.

В задачу инвестора входит определение реальных возможностей источника своего дохода.

Но знание спекулятивных абстракций не помешает.

Математически точное значение денежного потока, входящего в «оборотные активы + обязательства» определить достаточно сложно. Для этого надо внимательно препарировать отчёт о движении денежных средств. Но и он не даст полной картины.

Исследование придется проводить за значительный период времени, чтобы определить достоверный результат.

Так как математическая точность в инвестиционных целях бессмысленна, задачу можно упростить.

Определив и назвав, денежным потоком, входящим в связку оборотных активов + обязательств, его изменение за отчётный интервал.

Нужны всего три показателя из отчётности.

Вычисляем сумму: Оборотные активы + Обязательства = Баланс.

Далее, вычитаем из этой цифры предыдущую, и прибавляем выплаченные дивиденды.

Денежный поток (связки оборотные активы + обязательства) =

= Баланс 01.01.14 – Баланс 01.01.13 + ВЫПЛАЧЕННЫЕ Дивиденды.

И т.д.

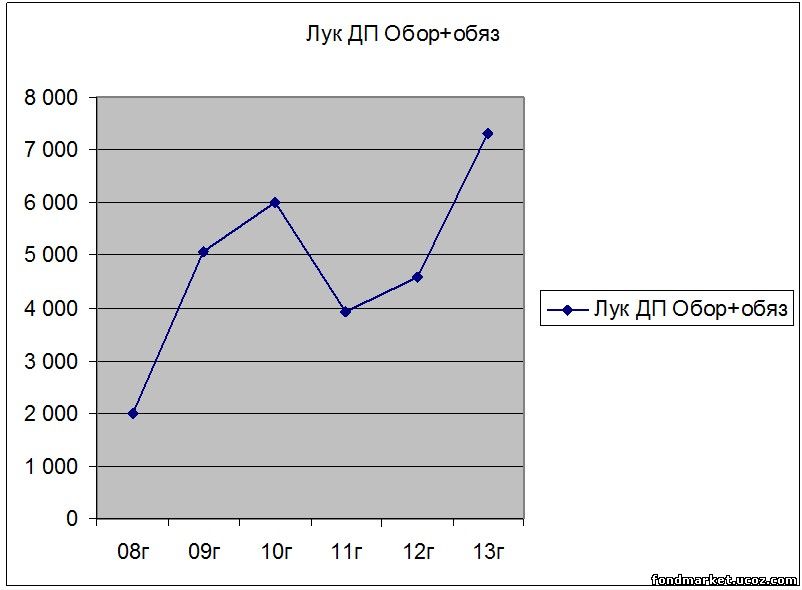

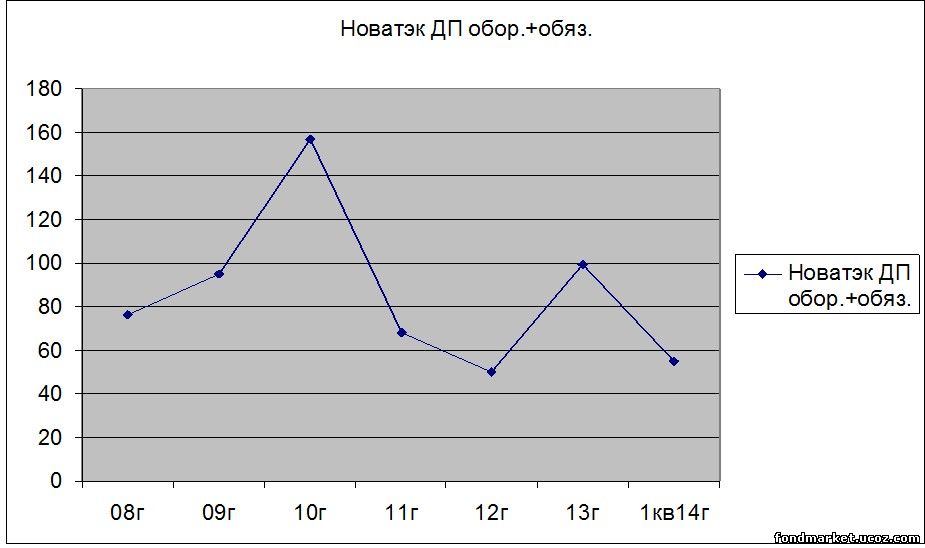

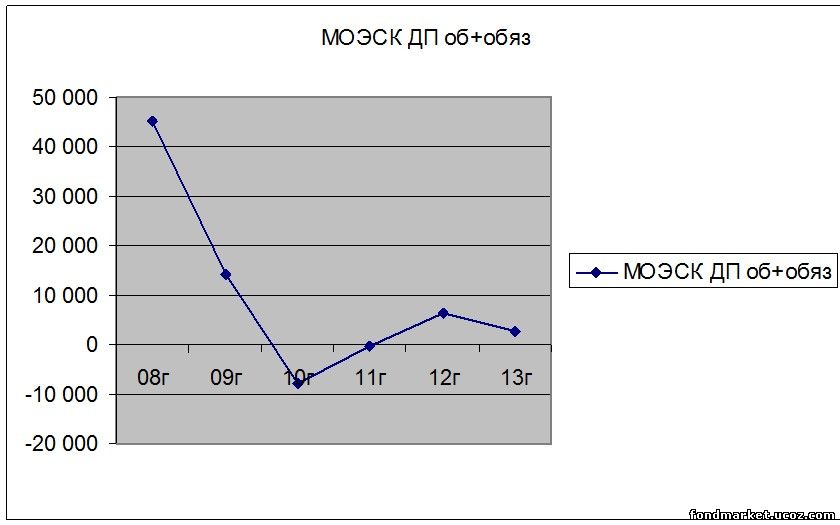

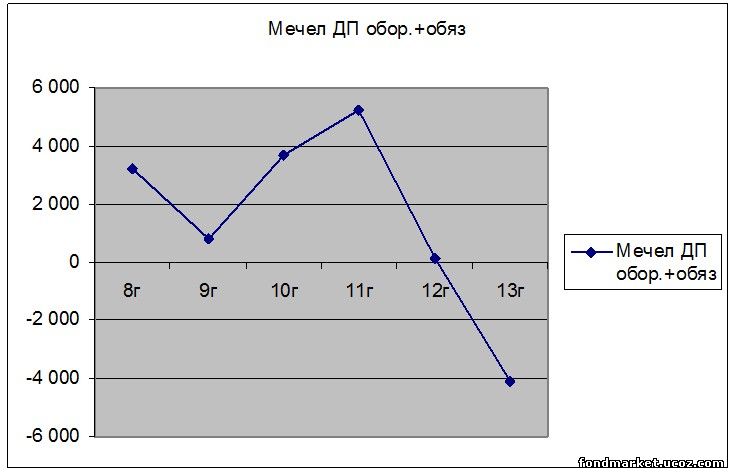

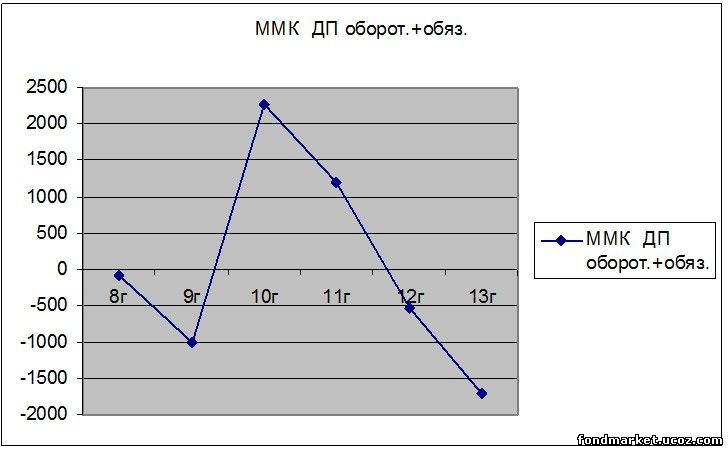

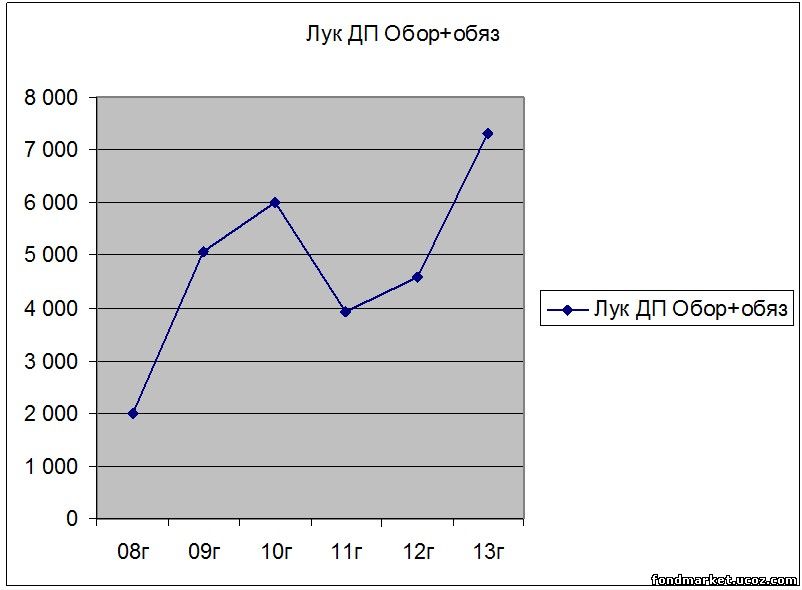

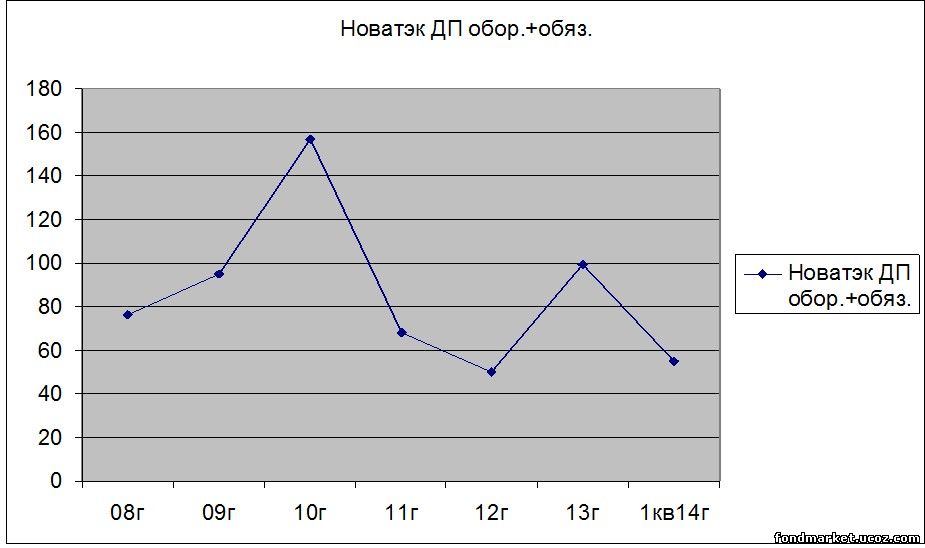

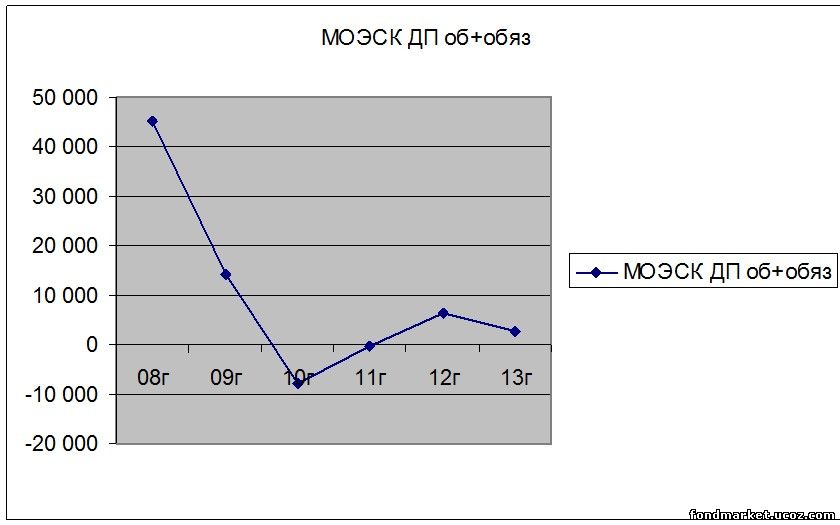

Если мы построим по вычисленному Денежному потоку график любой компании, то получим «удивительное» совпадение с графиками биржевых котировок.

Спекулянтов мало волнует, откуда появляются, и куда направляются ресурсы.

Если они фиксируют вздутие связки : Оборотные активы + Обязательства, то

спекулятивные выносы котировок почти неизбежны.

Обосновано это будет, спекулятивной логикой типа:

« ЭТО КОМПАНИЯ РОСТА». И всё. На этом логика заканчивается.

Вопрос можно ли с растущей компании чего-нибудь получить, обычно не волнует.

Получать собираются с « последних в очереди».

Зная эту зависимость и стандарты массовой психологии, можно строить спекулятивные стратегии и пытаться на них зарабатывать.

Естественно, что необходимым довеском к этой логике и стратегии будут риски, которые прямо пропорциональны скорости изменения параметров.

Спекулянт это человек, принимающий на себя избыточные риски и получающий вознаграждение при удачном ходе событий.

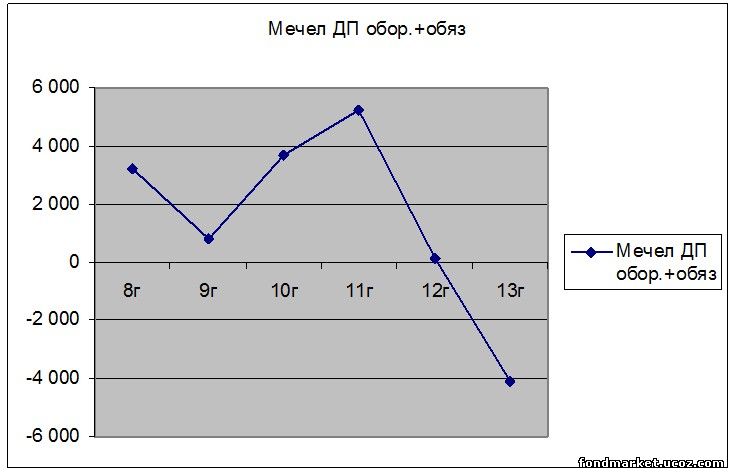

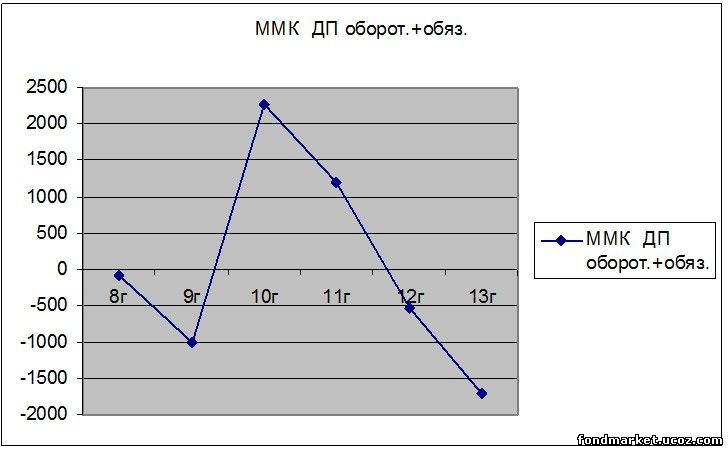

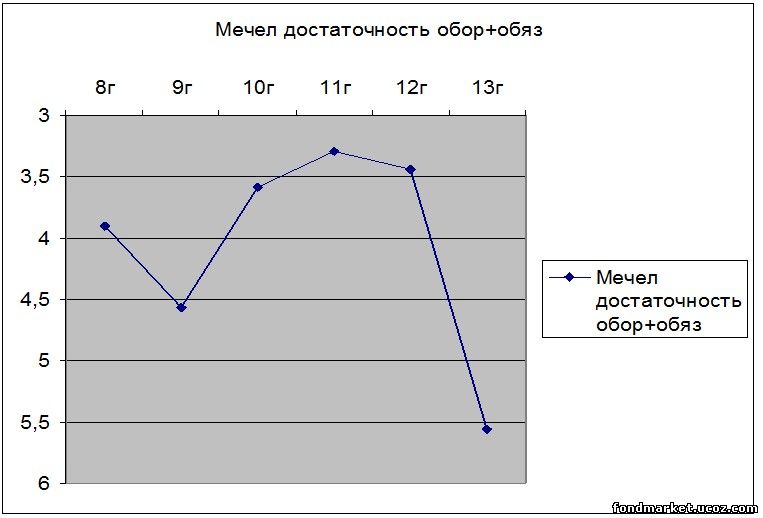

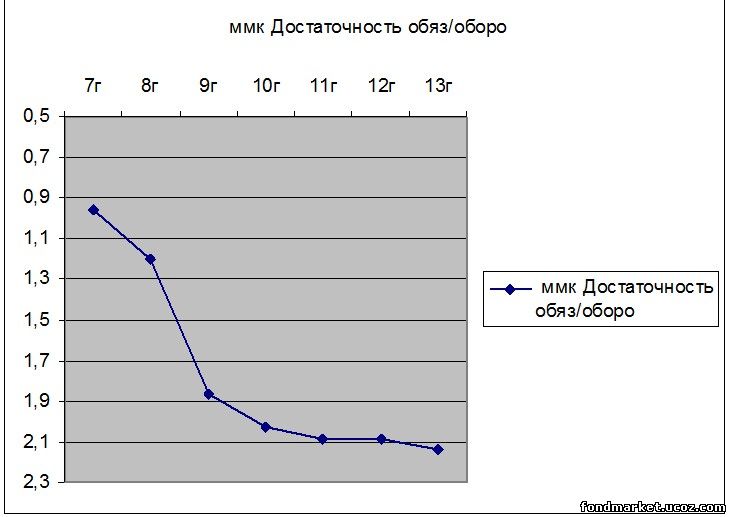

Примеры соответствия графиков биржевых цен и Денежного потока «Оборотных активов+ Обязательств».

Характерные примеры с результатами подобных спекулятивных оценок и реализации избыточных рисков.

Граница, на которой спекулянт и инвестор расходятся, начинается с определения рисков.

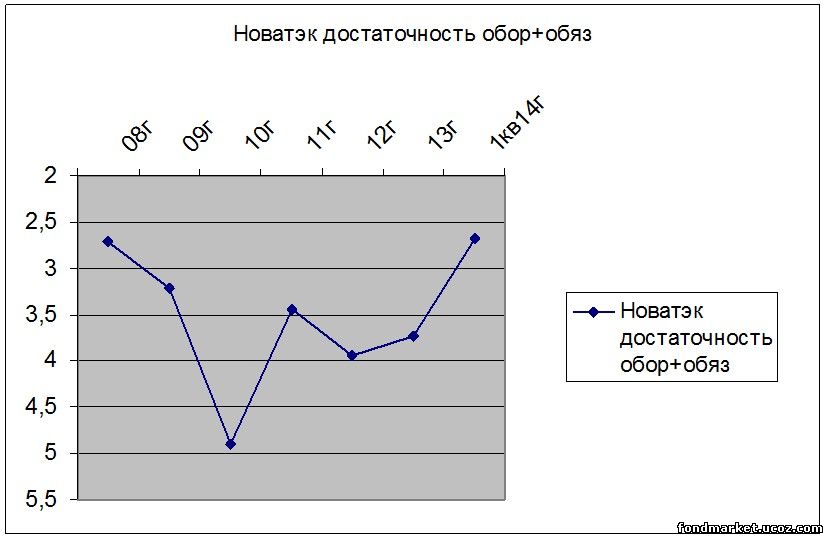

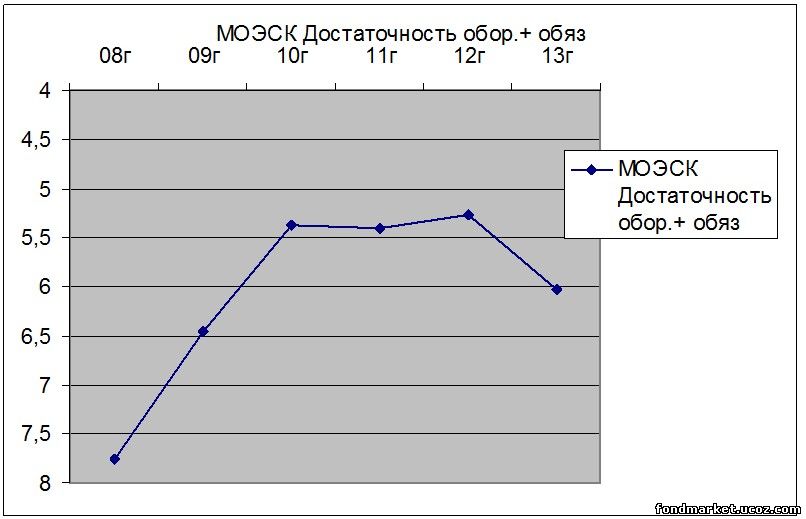

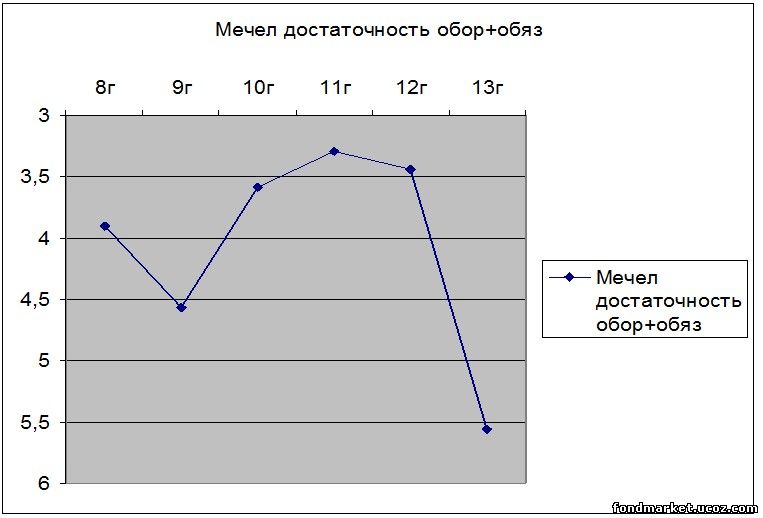

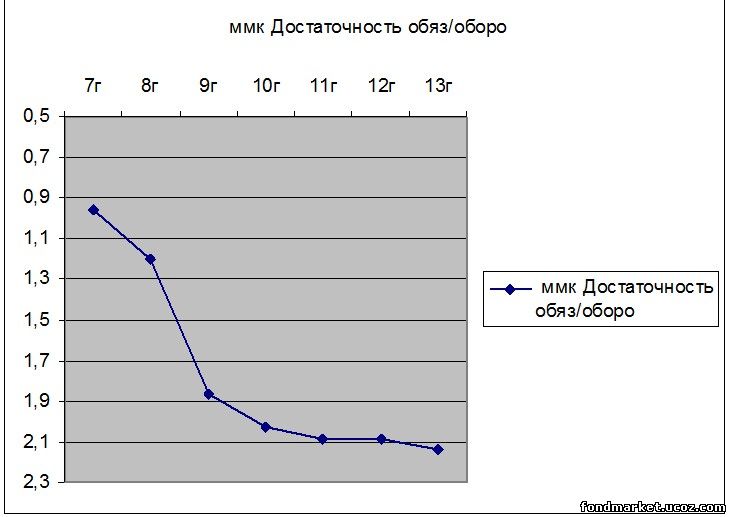

Риски в инвестиционном анализе определяются понятием ДОСТАТОЧНОСТИ КАПИТАЛА.

Ранее, оно мною уже определялось. В балансе «оборотные активы + обязательства»,

Это разумеется отношение Баланса к оборотным активам.

Достаточность капитала = (оборотные активы + обязательства) / оборотные активы.

График достаточности капитала определяет отношение ИНВЕСТОРА к инвестиционному инструменту.

Если он совпадает с графиком Денежного потока «оборотные активы + обязательства»,

То инвестор должен перейти к расчёту абсолютных цифр, по интересующему его инструменту. Об этом в следующем опусе.

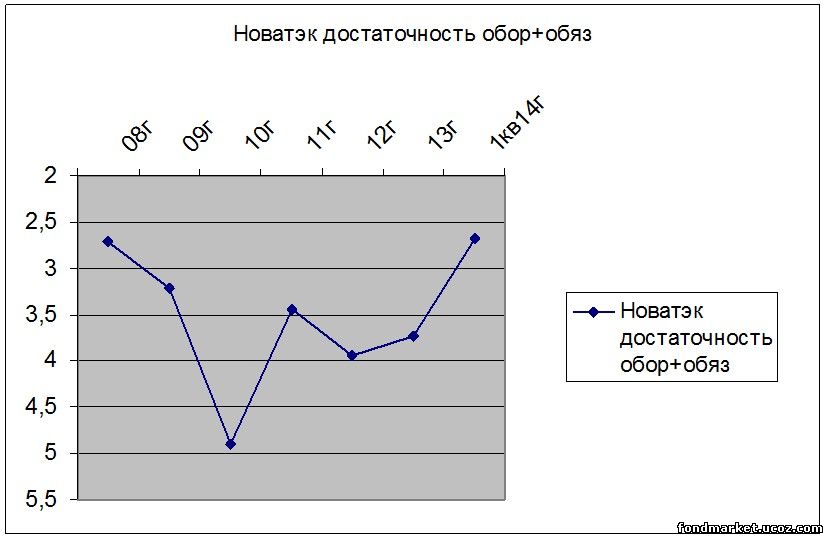

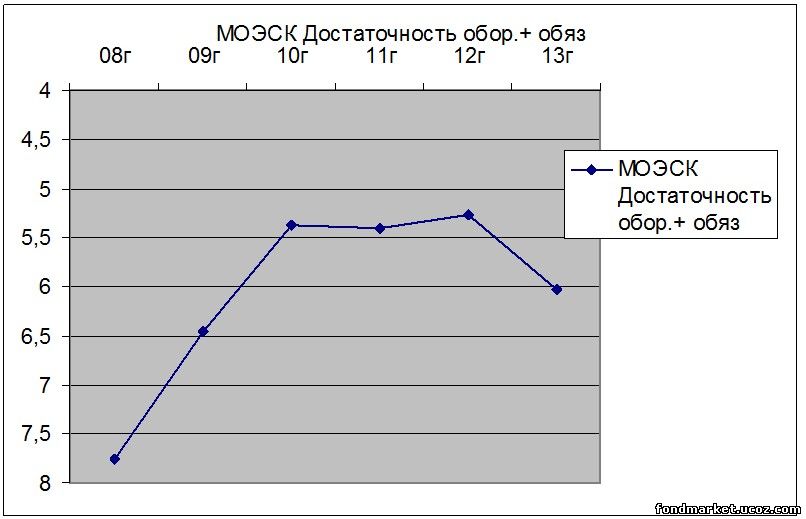

Примеры графиков изменения достаточности капитала в относительных цифрах, по вышеуказанным компаниям.

|