Исследование Дивидендных возможностей можно упростить, рассматривая производную или изменение Чистого Оборотного Капитала (ЧОК).

Вспомним историю данного показателя.

Современная инвестиционная теория в качестве капитала компании, принимает бухгалтерские цифры записей по счетам, без рассмотрения их реальной сути.

Качество стоящего за цифрами актива никак не рассматривается и не оценивается, с экономической и финансовой точек зрения. Также как и понятие: Чистая Прибыль.

Существуют эмпирические оценки стоимости капитала через ставку дисконтирования, основанные исключительно на техническом анализе прошлых котировочных данных.

Т.о. оценка инвестиционного качества актива сводится к техническому анализу прошлых биржевых данных, и инвестиционный анализ, подменяется техническим.

Данный подход содержит очевидные фундаментальные ошибки.

- Экономические и финансовые понятия подменяются математическими.

- Рассматривается замкнутая идеальная система, не отражающая текущее изменение финансово-экономического процесса.

В основе всех подобных фундаментальных ошибок лежит непонимание основного философского постулата, разделяющего понятия субъекта и объекта.

Научным, можно считать только подход, когда объект и его свойства существуют изначально, и отделены от субъективных представлениях о нём, также существующих изначально.

Отдельно изучается объект, отдельно представления людей об этом объекте.

Разумеется, между ними существует диалектическая связь, как между проблемой и решением. Но научный подход может базироваться только на объективной и изучаемой реальности, а не на метафизике представлений.

В противном случае география, изучала бы не материки и океаны, а мнение о них людей, что нонсенс, и относилась бы к разделу метафизики.

Аналогично, погоду, прогнозировали бы соц.опросами.

А вот в инвестиционной науке это нонсенс принят за правило, и назвать это научным никак нельзя.

Думаю, успех фундаментальных инвесторов, типа Баффета и других, основан не

на изучении мнения толпы, а на изучении сути реального объективного процесса.

Несомненно, метафизические представления людей также важны, но для объективного анализа любого явления, отдельно изучается объект, отдельно субъект.

И на то есть инвестиционный анализ, и анализ технический.

Смешивать их в кучу, или исключать одну из составляющих, фундаментальная ошибка.

Т.к. технических аналитиков, числом вся биржа, а инвестиционных, единицы, будем решать трудную и непопулярную задачу, изучения Дивидендных возможностей, в зависимости от изменения Чистого Оборотного Капитала (ЧОК).

Ранее, мною упоминалось, что бухгалтерские значения капитала не имеют инвестиционного смысла без рассмотрения качества активов, с которыми они корреспондируются.

Размер капитала и нераспределённой чистой прибыли, не спасёт вас от банкротства, если ваши активы не создают денежную ликвидность, покрывающую обязательства.

Современная инвестиционная теория рассматривает возможность покрытия обязательств только в относительных цифрах, как покрытие процентных платежей.

То, что должны быть ограничения и в абсолютных цифрах, известно только банкирам, чья деятельность под надзором ЦБ.

Научить инвесторов грамотно надзирать собственный инвестиционный объект, и представлять, его реальные дивидендные возможности, поможет понятие:

Чистого Оборотного Капитала (ЧОК) = Оборотные активы - обязательства.

В реальности, именно оборотные активы представляют собой капитал компании.

И их изменение в отношении с обязательствами в абсолютных цифрах хорошо описывают качество инвестиционного объекта и его дивидендные возможности.

Рассмотрим физику процесса.

Денежный поток от операций, поступающий в компанию, распределяется по активам баланса. Та часть, которая поступает в оборотные активы и представляет собой Свободный Денежный Поток (СДП).

Одновременно, в компанию могут поступать денежные средства от кредиторов. Они распределяются по пассивам баланса.

Вычитая из размера оборотных активов, размер оборотных пассивов, мы получаем результирующую абсолютную цифру. Изменение, которой, во времени, характеризует направленность процесса.

Соответственно, когда Чистый Оборотный Капитал (ЧОК), растёт, это увеличивает дивидендные возможности компании. Когда падает, наоборот, уменьшает.

Сложность выявления зависимости дивидендных возможностей от изменения ЧОК состоит в том, что их графические кривые смещены друг относительно друга по времени. И часто представляется, что они двигаются в противофазе. Выявить это, можно только рассматривая значительный временной интервал. Т.о. изменение ЧОК становится хорошим опережающим индикатором падения или роста дивидендных возможностей.

Во многих случаях, можно рассматривать изменение ЧОК, как чистую прибыль или убыток компании.

Прирост ЧОК, это функция, аналогичная общеизвестной ROE. (Возврат капитала).

Но в отличие от ROE, она характеризует не только скорость возврата капитала, но и его реальную достаточность.

Значительные отрицательные цифры ЧОК говорят о низкой достаточности капитала, и, соответственно, растущих рисках. Не только для инвесторов, но и для кредиторов.

Т.о. изменение ЧОК, можно рассматривать как денежный поток, в сокращённом балансе, состоящем из оборотных активов и обязательств.

Для того чтобы определиться с дивидендными возможностями необходим показатель достаточности капитала.

Его можно определить по полной аналогии с теоремой Вороннорова.

По теореме, достаточность капитала в самом простом варианте, определялась как коридор между цифрами соотношения баланса / оборотных активов, и баланса / ликвидных оборотных активов.

В данном случае, можно посчитать сумму оборотных активов и обязательств, и разделить её, соответственно, на оборотные и ликвидные оборотные активы.

Формула дивидендных возможностей будет выглядеть так :

- Дивидендные возможности =

=Изменение ЧОК/ (( Оборотные активы + Обязательства) / Оборотные активы)

- Дивидендные возможности =

=Изменение ЧОК/ (( Ликвидные оборотные активы + Обязательства) / Ликвидные оборотные активы)

Разумеется, любые абстрактные представления реальных процессов имеют ограничения.

И не всегда можно получать точный результат в абсолютных цифрах.

Но направленность и тренд финансовых показателей можно проследить почти всегда.

Т.к. графическая кривая ЧОК и его изменения, и графическая кривая выплачиваемых дивидендов, часто находятся со значительным сдвигом по фазе, то устойчивый переход изменения ЧОК в положительную область, становится в большинстве случаев, «дном» биржевых котировок компании.

Что однозначно решает проблему традиционной «ловли дна».

Т.к. «второе дно» будет уже в подарок вместе с дивидендами.

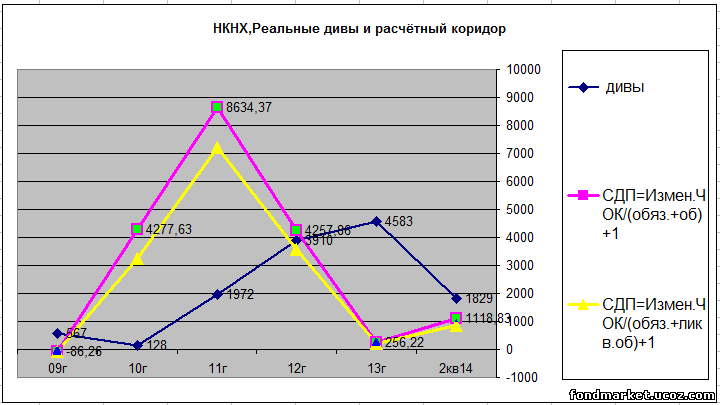

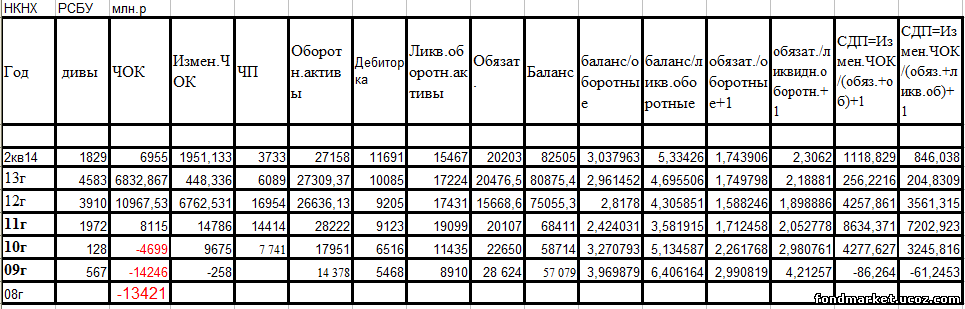

Осталось привести практический пример. В качестве образца хорошо подходит НКНХ.

ОАО «Нижнекамскнефтехим».

Данные берутся по РСБУ, в связи с опережением их публикации.

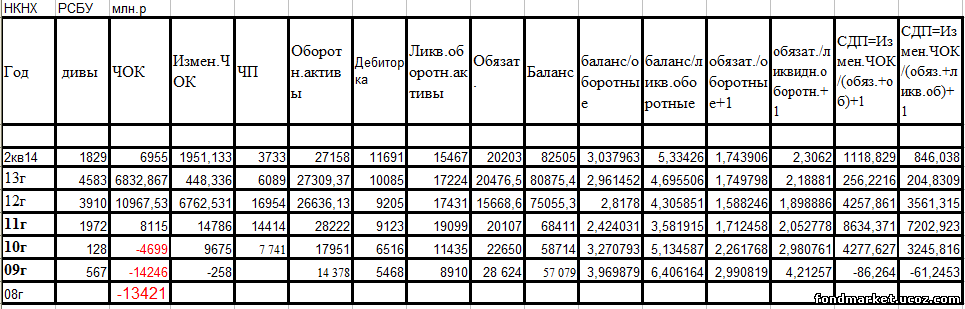

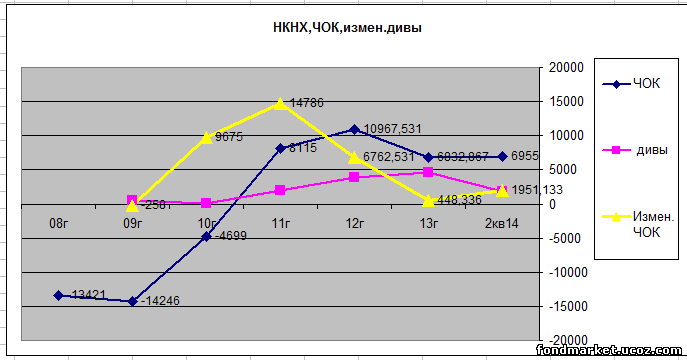

Хорошо видно, как изменение ЧОК опережает со значительным временным лагом, выплачиваемые дивиденды.

Прикрепление 1. Картинка.

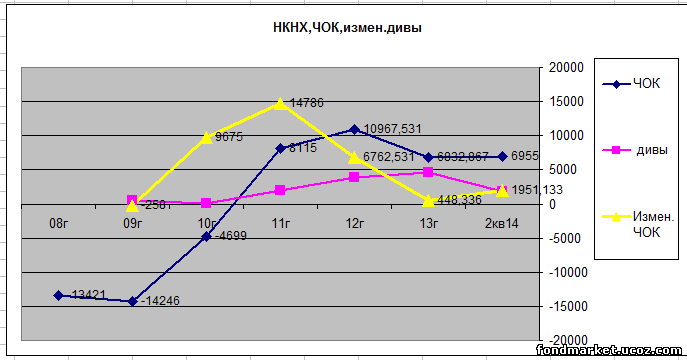

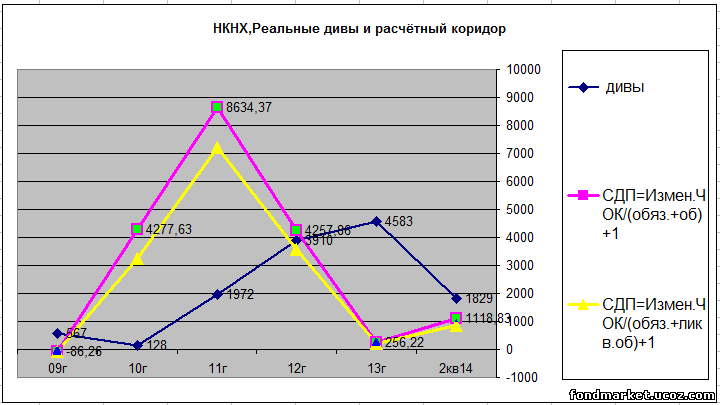

Если совместить графическую кривую выплачиваемых дивидендов и расчётный коридор по аналогии с теоремой Вороннорова, то увидим , что дивиденды более сглаженная кривая, по сравнению вычисленными дивидендными возможностями, запаздывающая по времени.

И примерно, равная по сумме, если суммировать внутри временного интервала волны.

Расчётные данные по изменению ЧОК за 2кв.14г. не представительны. Т.к. включают выплаченные дивиденды. Пока тренды всех показателей показывают, что изменение ЧОК, по году, может уйти в отрицательную область.

А дивиденды вернутся к значениям 0,3-0,6 р./ акцию или = 500-1000 млн.р.

|