На конкурентном рынке, чтобы получать положительный результат, необходимо обладать конкурентным преимуществом.

Биржевой рынок и рынок инвестиций, наверное, предельно «конкурентны» в современном мире. Где большое количество свободных накопленных ресурсов пытаются себя сохранить и преумножить.

Более того инвестиционный рынок в информационном и постиндустриальном обществе

играет исключительную роль в определении ключевых направлений, в которых предстоит двигаться всему человечеству.

Общества, отрезанные от столь мощного направляющего ресурса, неизбежно деградируют в своём развитии, отстают от времени и перемещаются на задворки истории.

Казалось бы, найти здесь секреты, при таком внимании, не возможно. Ведь столько глаз эти секреты пытаются найти.

Секреты же, обычно, на самой поверхности. Это просто выход за рамки традиционных шаблонов.

Мысли всех аналитических гуру двигаются в рамках устоявшихся и популярных шаблонов.

Жизнь так устроена, что устои позволяют сохранять прошлое, но не видят будущего.

А на инвестиционном рынке, будущий тренд и будущее, главный ресурс.

В поисках этого ресурса моя мысль пришла через понимание фундаментальных основ рынка.

Это понятие неотделимо от понятия деньги, и врозь они не существуют.

Соответственно, в основу любых измерений и оценок необходимо закладывать статистические исследования именно денежных реалий, а не их искажающих производных.

Читая, практически все, часто схожие, оценки подавляющего большинства аналитиков я всегда видел шаблонное манипулирование бухгалтерскими производными.

Про деньги ни слова. Как будто их нет в природе и не в них рыночная суть.

Остальное дело техники. Просто механическая подборка структурированной денежной статистки, которая наглядно даёт представительную картину, происходящих процессов с инвестиционным инструментом.

Что самое интересное, денежная статистика является опережающим индикатором, и бухгалтерские производные, двигаются вслед с заметным опозданием.

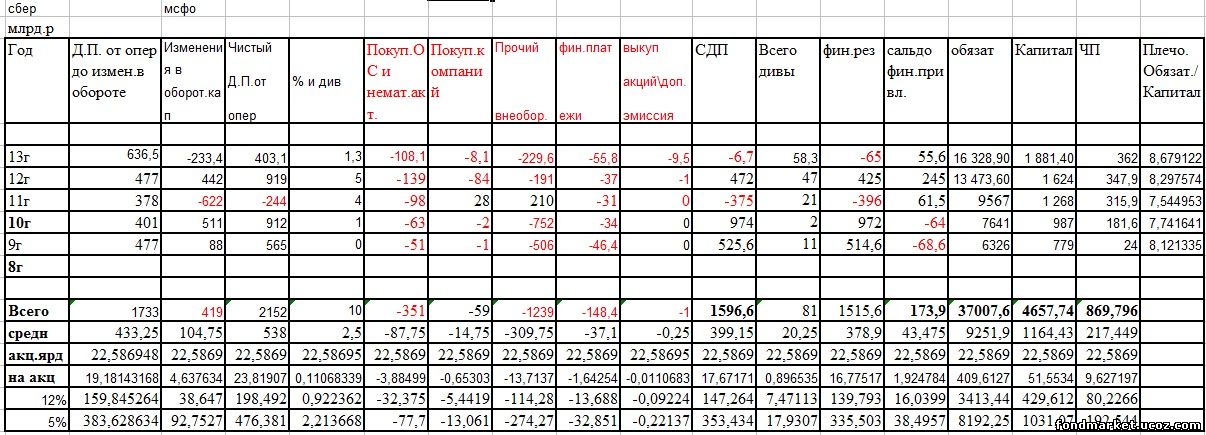

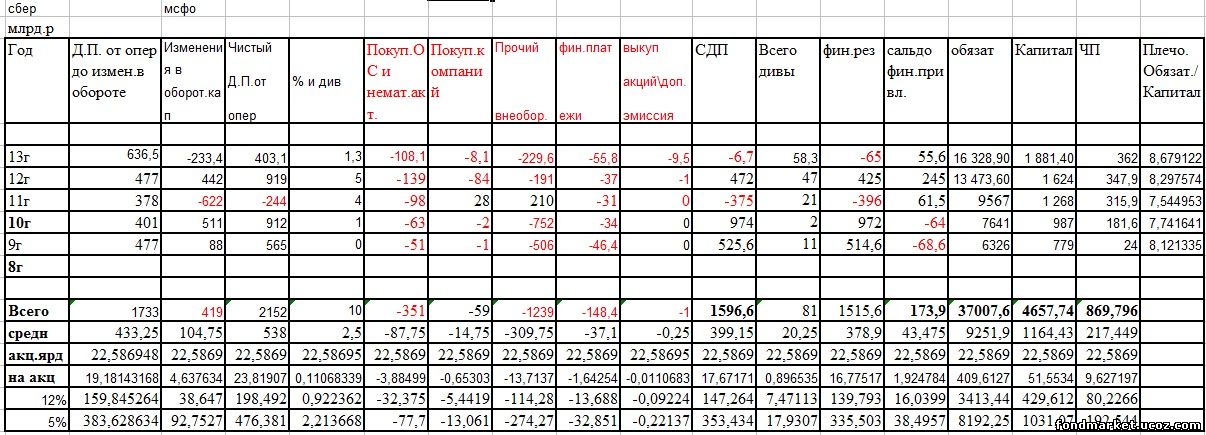

К статистике Сбербанка.

В основе как обычно, диалектическая связка денежный поток и риски-обязательства.

Именно их отношения и вершат судьбы инвестиционного мира.

За последний год использование денежных ресурсов несколько подправилось, понизив плечо риска.

Это достигнуто достаточно консервативной политикой в 13 г . по выдаче корпоративных кредитов. Дурной тренд в Сбербанке профессионально уловили.

Если бы банк был просто спекулянт-комиссионер, без своих средств, то плечо его риска, было бы те самые 25,65 и расчетная величина СДП за последний год, определялась бы по масонской формуле = 636,5 / 25,65 = 24,81 млн.р.

Но Сбербанк ещё имеет акционерный капитал, под который он может привлекать денежные ресурсы на открытом рынке.

Соответственно, это понижает его плечо риска. Но и рентабельность деятельности тоже.

ЦБ законодательно ограничивает риски, устанавливая норматив достаточности капитала.

Это понижает доходность акционерного капитала, одновременно увеличивая устойчивость конструкции.

Допустимое плечо ЦБ, или норматив Н1, каждый может самостоятельно посмотреть в публичной отчётности. Это достаточно сложный расчёт, основанный на бухгалтерских производных. В этом его недостаток, так как оценка на основе «неденежных» реалий искажается субъективными факторами.

Тем не менее, для инвестора эти погрешности не существенны.

Даже оставаясь в рамках публичных бухгалтерских производных

легко вычислить расчётный СДП.

ЧП / на достаточность капитала = СДП

13г. ЧП = 362 ярда.

Достаточность капитала =12,9%

По состоянию на 31 декабря 2013 года этот норматив

достаточности капитала Н1 составил 12,9%. Стр.131 отчёта.

СДП = 362 х 12,9% = 46,64 млрд.р. Или 2,05 р./ акцию.

Это расходится с публично объявленными дивидендами.=3,2 р.

____________________________________________________

"Набсовет принял решение рекомендовать собранию акционеров выплатить по 3,2 рубля на одну привилегированную и на одну обыкновенную акцию", - сказал Греф в пятницу журналистам. Общий размер выплат может составить 72 миллиарда рублей»

-------

Что ж, это погрешности эмпирических формул.

Если же смешать денежные данные и бухгалтерские производные, что вроде бы не совсем корректно. Но, на мой взгляд, допустимо. Потому, что выплачивая дивиденды, финансовое руководство может принимать в расчёты совокупность факторов.

Ведь ЧП это производная от полученных денег с учётом резервом по «невозвратам».

Получено реально денег = 636,5 млрд.

А приб=362 млрд. Почти в 1,75 раза «заложились».

А реальные деньги имеются.

В таком случае расчёт становится таким = 636,5 х 12,9 % =82,1 млрд.р

Что близко к заветным 72 ярдам.

В любом случае, порядок цифр для оценки определим.

Соответственно далее каждый использует свою личную ставку дисконтирования.

Кто рад и 5 %, то = 3,2 х 20 = 64 р.

Кому 10 % , то = 3,2 х 10 = 32 р.

В любом случае, в текущие цены с трудом вписываются только префы.

Поэтому инвестору лучше отдыхать в стороне, наблюдая за забавами спекулянтов.

|