Ростелеком это гос. компания, со всеми вытекающими из этого факта последствиями.

Намерения о его приватизации часто декларировались, но, ни разу, не сбывались.

Исходим из существующих реалий. Пока не докажут обратное.

К тому же, фактом приватизации можно считать только продажу контрольного пакета, и полный отказ от вмешательство в бизнес, а не то, что под этим обычно понимается.

Особенности государственного статуса дают преимущества в получении дешёвых заёмных денег, а недостаток в отсутствии иной стоимости кроме его дивидендных выплат.

Все эти особенности очень наглядно отражаются на финансах и соответственно биржевых ценах.

Если акции искусственно не поддерживают в цене, как это раньше было, то они неизбежно дрейфуют к стандартным соотношениям.

Перехожу к стандартным соотношениям в финансах.

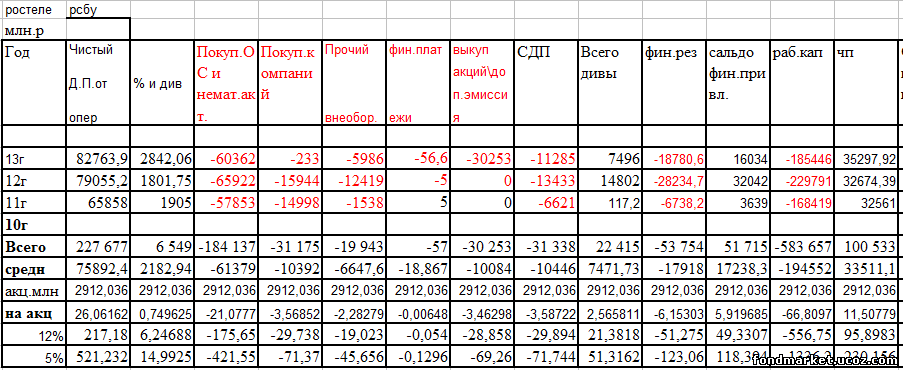

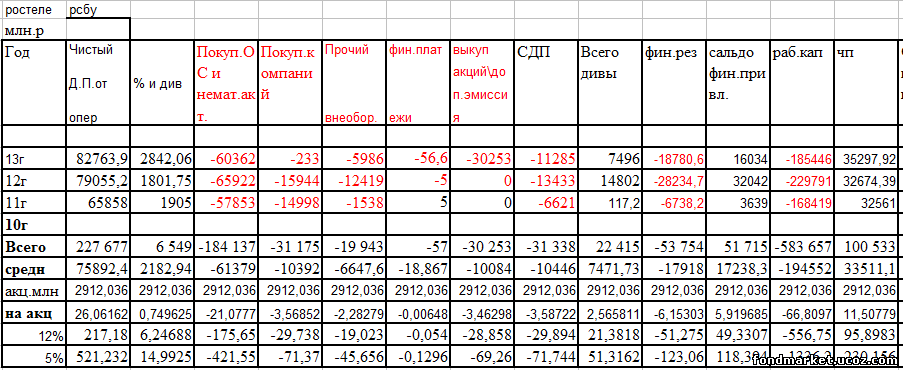

Статистика. Сначала РСБУ.

Рассматривать имеет смысл только 3 последних года. Т.к. до этого была реорганизация и данные несопоставимы.

Сложность и особенность данного статистического материала в том, что компания:

- выкупает на свой баланс собственные акции на заёмные деньги.

- готовится к очередной реорганизации. Переведя в оборотные активы свои долгосрочные фин. вложения в мобильные активы, с целью их совсем не продать, а внести в капитал нового мобильного оператора на базе Теле 2.

Это искажает статистический материал. Но не критично. Сопоставляя различные параметры легко выявить порядок возможностей.

Как видим, у компании огромный дефицит рабочего капитала. Даже если взять текущую цифру 185 ярдов за 13 год, а в неё уже входят мобильные активы не для реальной продажи, и вычесть из неё стоимость выкупленных акций, то получим =

=185-30 = 155 ярдов.

А стандартно определяемый СДП = 83 + 3 – 60 = 26 ярдов.

Имеем плечо = 155 / 26 = 5,96

И расчётный СДП = 26 / 5,96 = 4,36 ярда.

Акций у нас = 2,9 ярда.

Итого на лист = 1,5 р. Смешная цифра.

Можно пойти другим путём.

ДП + % = 86 ярдов

К-нт баланс/ оборотные = 4,77

86 / 4,77 = 18 ярдов. Делим на акции = 6,2 р.

Итого : 1,5 – 6,2 р. Таков разброс оценок.

При этом данные по оборотным активам меньше чем под 12 % дисконтировать нельзя. Это не деньги.

Т.о. максимальная цена = 6,2 р. / 12 % = 52 р.

Примерно столько, она сейчас на бирже только по префу.

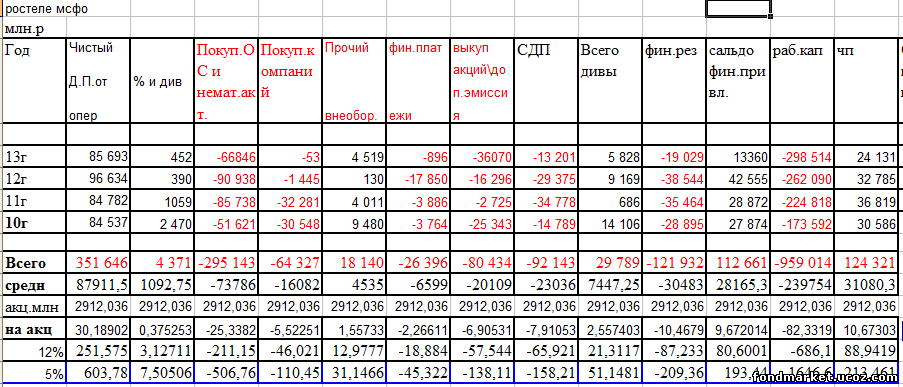

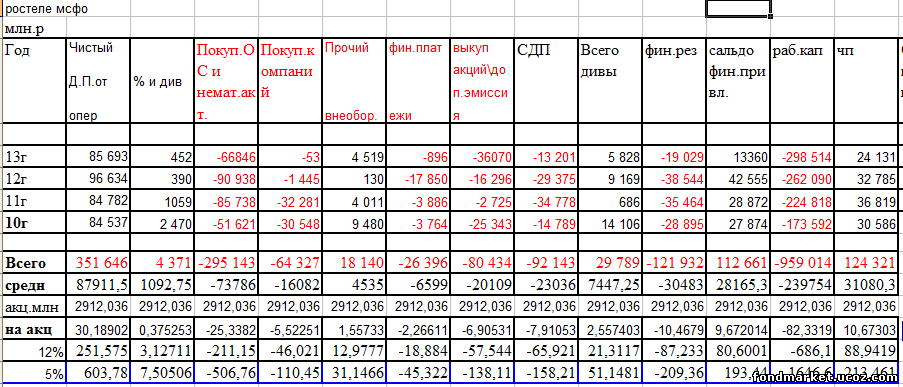

Переходим к МСФО.

Здесь картина ещё грустнее.

Стандартно определяемый СДП за 13 г.= 85,6 + 0,4 -66,8 = 19.2 ярда.

Рабочий капитал = -298 ярдов. В отчёте выделена сумма (Активы, удерживаемые на продажу =

93, 048 ярда).

Но, как я понял, это те самые мобильные активы для взноса в капитал нового мобильного оператора на базе Теле 2.

Также, имеется выкупленных собственных акций за 4 года, на сумму = 80 ярдов.

Чтобы картина не выглядела так мрачно, сделаем допущение, вычтя из дефицита рабочий капитала эти 80 ярдов собственных акций.= 298-80 =218 ярдов

Плечо риска = 218 / 19 = 11,4

Расчётный СДП = 19 / 11, 4 = 1,66 ярда. Это совсем смешно.

Другим способом.

ДП = 86 ярдов.

К-нт баланс/ оборотные = 8,95

Расчётный СДП = 86 / 8,95 = 9,6 ярда.

В принципе, этого достаточно, чтобы решить задачу выплат дивидендов по Уставу и положению. Ведь их не надо больше 6 ярдов. Об этом ниже.

В среднем на акцию = 9,6 / 2,9 = 3,3 р.

Но ведь есть префы и обычка, с очень разными суммами выплат и количеством акций.

Несуразный итог общих расчётов говорит о том ,что нормальная компания при таких данных, дивиденды платить не может.

А это монополист и гос.компания, с гарантированными тарифами, ден.потоком и кредитной поддержкой. Особый статус используется « по полной» .

Поэтому дивиденды, скорее всего выплатят, в соответствии с уставом и положением о див. политике.

Но вот угадать то, в какую сторону в дальнейшем двинется прибыль, от которой и начисляются дивидендные обязательства непросто.

По МСФО тренд грустный.

Осталось дать информацию по дивидендным обязательствам и сколько должны заплатить.

1.На преф = 10% от прибыли по РСБУ на четверть акций, но не меньше, чем на обычку.

2.На обычку =

«Общая сумма, направляемая на выплату дивидендов по обыкновенным акциям, не должна быть менее

20% от чистой прибыли Группы, отраженной в бухгалтерской отчетности, подготовленной в соответствии с МСФО.»

Т.о. на преф = 35,2 х 0,4 / 2,9 =4,86 р.

На обычку = 24,1 / 5 = 4,82 / 2,67 = 1,8 р.

Общая сумма = 4,82 + 1,18 = 6 ярдов. На уровне прошлого года.

Преф торгуется около 10% по возможным дивидендам к цене.

Имеющие, избыток денег в моменте, могут рискнуть, и разнообразить свой дивидендный портфель.

|