Мною уже упоминалось, что характер любого бизнеса имеет существенные последствия в его финансовых реалиях и, соответственно, их анализе.

Если у одних относительно стабильные условия функционирования, то другие подвержены волатильной рыночной конъюнктуре.

Все спекулянты, как то: ритейлеры, банки, сбытовики сильно зависимы от рыночных передряг, имеют значительные колебания в оборотном капитале, значительный объём привлечённых ресурсов и, соответственно, повышенные риски и дополнительные методы анализа.

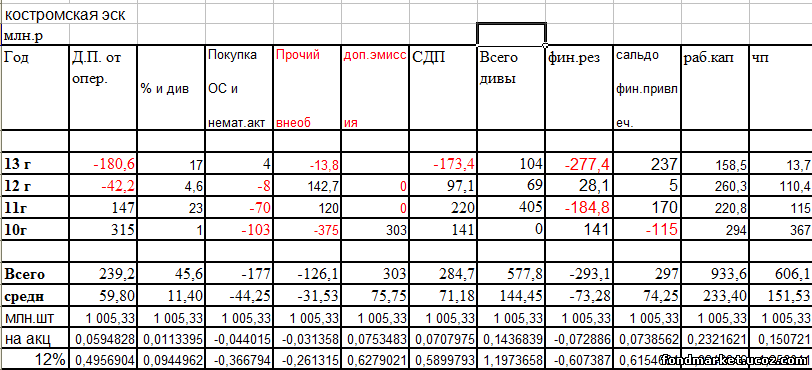

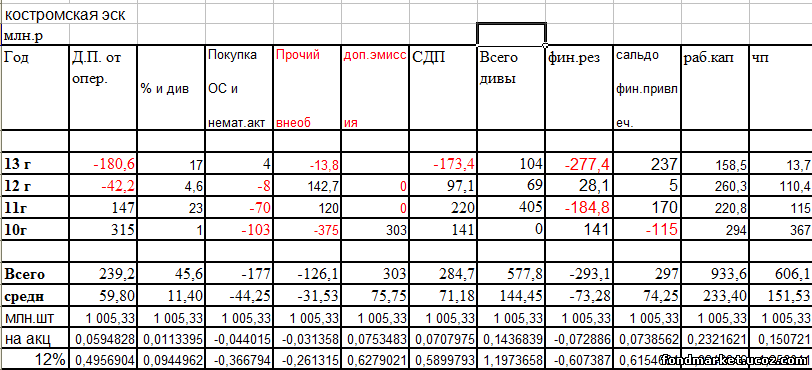

Пример Костромской эск достаточно характерен, oтчётность примитивна, и легко подходит для базового образца.

Компания является гарантирующим поставщиком эл.энергии в своём регионе и, следовательно, не имеет полноценного рыночного статуса.

Так уж несовершенно устроен в РФ розничный сбыт электроэнергии, что на нём практически отсутствуют возможности нормальной рыночной деятельности.

Зарегулированность и ограничения, налагаемые на субъектов, исключают право свободного договора и, соответственно, необходимых рынку гарантий поставки против платежа.

Всё это создаёт огромные риски, как для самих компаний, так и инвесторов в их акции.

Квалифицированный разбор финансовых тенденций позволит вовремя соскочить с трамвая, идущего на запасные пути.

События до 10 г. я опустил. Их результат был не менее грустный, чем сегодняшний.

В 09 г., капитал компании имел недопустимое значение = 62 млн.р.

При балансе = 942 млн. Плечо = 15 или достаточность = 6.6%.

Компания была вынуждена пойти на доп.эмиссию, залив в капитал = 303 млн.р.

10 и 11 годы были благополучными, и инвесторы, увидев грандиозные дивиденды, которые, кстати, платились и из денег этого доп.эмиссионного капитала, загнали котировки в небеса.

Если в 12 г. компания ещё имела формальную прибыль, которая не была обеспечена деньгами, и опять заплатила хорошие дивиденды, изъяв их опять из того самого эмиссионного дохода, то уже в 13 г., не было не денег, не прибыли.

И судя по всему, дивидендов здесь ждать бессмысленно.

Можно ли было это предвидеть?

Да, конечно. Достаточно было сделать простую табличку, с обычными балансовыми коэффициентами.

Для этого совсем не надо быть специалистом по изучению денежных потоков, и вообще, можно не иметь отчёта о ДДС.

Достаточно пользоваться обычной отчётностью по РСБУ, в том числе,

и квартальной, в которой ДДС не предусмотрен.

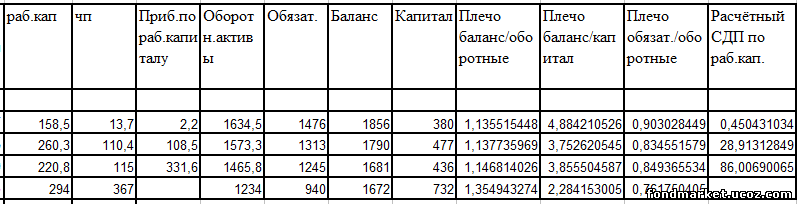

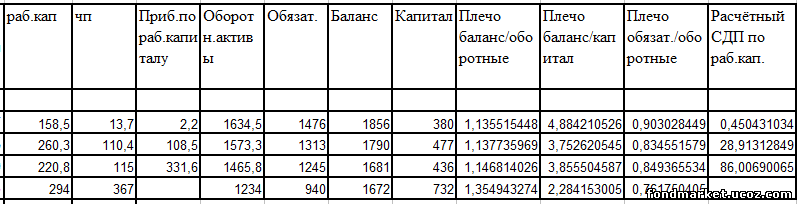

Динамика коэффициента баланс/ капитал показывает последовательное падение размера капитала в балансе, и постоянный рост относительных обязательств.

Одним из важнейших показателей для оценки спекулянтов является значение рабочего капитала и его динамика. Изменение рабочего капитала, с учётом выплаченных дивидендов, показывает реальную прибыль, которую получает компания. В стандартной ситуации она близка по значению с чистой прибылью из налогового расчёта.

Но прибыль по рабочему капиталу, для спекулянта, это совсем не деньги.

В этом его важнейшее отличие от «производственников».

Ведь у спекулянтов главная проблема сбыт. Дебиторка. Она входит в рабочий капитал и может просто расти вместе с ним, не давая денег, и будучи по сути мёртвой и безнадёжной.

Проблема легко решается построением простой таблички с денежным капиталом, и его изменением, с учётом выплаченных дивидендов.

Денежный капитал = (Деньги + фин.вложения) – кредиты(заёмный капитал).

Изменение «Денежного капитала» с учётом дивидендов, без всякого отчёта о ДДС показывает, теряет или получает «компания- спекулянт» деньги.

Как видим, денежный капитал, последовательно и значительно падал. На протяжении последних четырёх лет. Компания теряла деньги, которые замещались кредитами, и опять довела достаточность капитала, до предельных значений.

Главный постулат для инвестора, от знаменитого г.Баффета.

Никогда не инвестируйте в компанию, которая теряет деньги. Это значит, что и вы их там, потеряете.

Это, кстати, относится и ко всему ФР РФ. Очень много рассуждений, почему ФР РФ недооценён.

Потому, что реальный и грамотный инвестор, инвестирует только в рынки, на которых «держаться» деньги, а не прибыль.

Глядя в балансы отечественных компаний, в них можно найти что угодно, только не деньги.

Результат предсказуем.

Поэтому, тщательно изучайте динамику денежных балансов, и инвестиционные ошибки обойдут вас стороной. |