Инвестиционная оценка банков это самая сложная задача, которую интересно решить.

Разумеется, у каждого есть свои представления на эту тему, и среднестатистическое мнение мы видим на рынке.

Лично у меня очень непопулярное и негативное отношение к акциям банков как инвестиционным инструментам.

Банковский бизнес это одно из самых низкодоходных и высокорискованных занятий.

Соотношение риск / доходность, как самого бизнеса, так и инвестиций в акционерный капитал, имеет максимальное и неудовлетворительное значение.

Это выражается в низких дивидендах, или их отсутствии, а также в высокой волатильности.

Инструмент спекулятивен и мало чем отличается от фьючерса.

Тем не менее, он существует, а сложные задачи интересно решать.

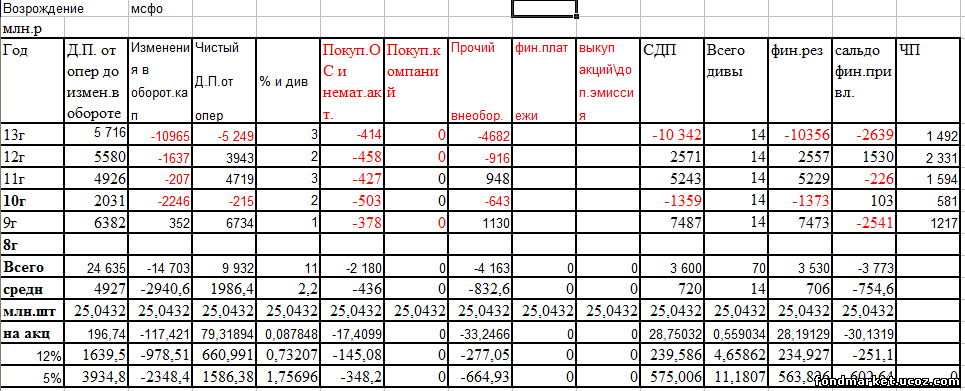

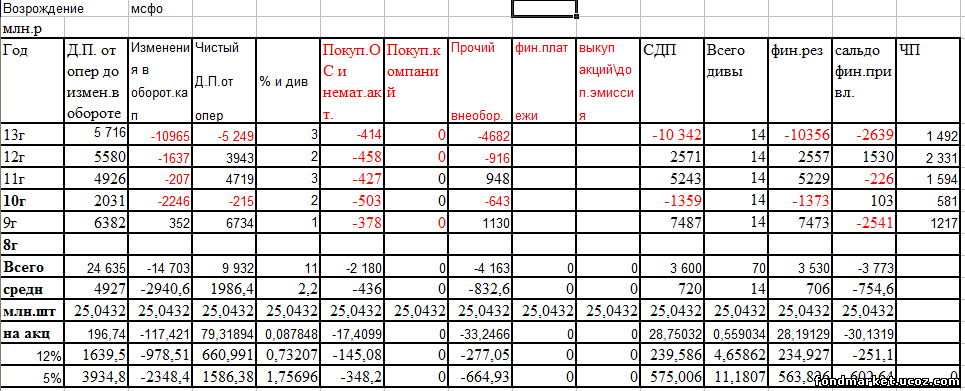

Денежная статистика Банка Возрождение.

Из статистики следует, что главной, и вполне естественной проблемой, является изменение в оборотном капитале. В данном случае оно последовательно отрицательное.

Извлечь из такого бизнеса деньги крайне затруднительно. Необходимы избыточные денежные резервы, и в совокупности с обязательствами по достаточности капитала, это устремляет доходность к нулю.

Статистику лучше иметь за максимально длительный период, т.к. только усредняя за этот период результаты, можно получить представительную цифру.

За 5 лет результирующий СДП составил = 3600 млн.р. или 720 млн. за год.

Это = 29 р. за акцию. Что очень скромно к текущей цене.

При этом, почти все эти деньги, пошли не на дивиденды, а на погашение привлечённых средств.

Простой вывод, что лучше давать банку в долг, чем быть его акционером напрашивается.

Если в другом бизнесе, можно было бы привести аргумент, что остальные деньги, попавшие в капитал, пошли на накопление для будущих доходных инвестиций, то здесь, деньги которые оседают, в основном в облигациях, это средства которые вывести невозможно.

Они обеспечивают норматив по достаточности капитала и права кредиторов.

В таблице выше это столбец под названием «Прочий внеоборот».

Это =832,6 млн.р. или = 33 р./ акцию.

Т.о. 29 р. в год это максимум что можно получить.

И то, как видим, только предоставив банку субординированный кредит.

В 13 г. банк потерял много денег в обороте.

Их исход из банковского сектора, самое актуальное ныне явление, и перспективы дальнейшей стоимости акций грустные.

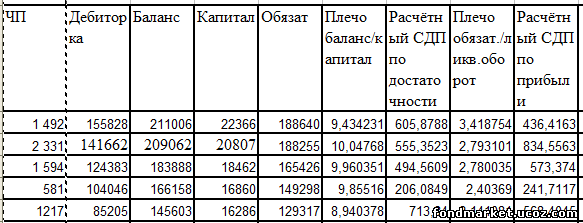

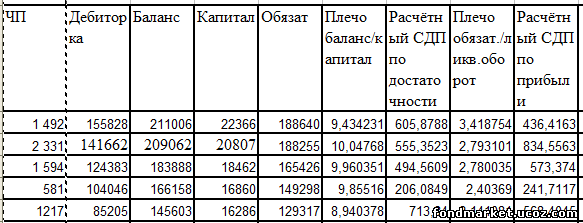

Теперь к балансовым коэффициентам.

Столь непростую табличку по денежным потокам, мало кому хватит желания составлять.

К тому же, не каждый банк и не в каждой отчётности, даёт отчёт о движении денежных средств.

Поэтому, можно дать и другой, более простой способ оценки.

За те же 5 лет, составить другую табличку.

Всего с четырьмя показателями из баланса , одним по чистой прибыли, и одним из предыдущей таблицы.

И посредством двух коэффициентов, вывести два расчётных значения СДП, на выбор.

Они будут примерно равны, за представительный промежуток времени.

Конечно, любые коэффициенты не дают идеальных цифр, и имеет погрешности.

Но они дают очень хорошее приближение к результату и характеризуют текущую направленность процесса.

Это расчётный СДП по достаточности капитала и расчётный СДП по прибыли.

1.Расчётный СДП по достаточности капитала, определяется как:

= ДП от операций до изменения в обороте в отчёте о ДДС / (баланс / капитал).

Нетрудно догадаться, что главная проблема для банка это достаточность капитала.

Математически, это отношение баланс / капитал.

Соответственно, и входящие деньги, не смогут распределяться в другой пропорции.

Правда, для расчёта этого значения необходим отчёт о ДДС.

Чтобы иметь возможность пользоваться только данными баланса, и одновременно, проверять выводы по другим показателям, придуман :

2. Расчётный СДП по прибыли.

Он определяется как:

= ЧП / (обязательства / (баланс - дебиторка)).

Его же можно использовать и для пром.предприятий. Только вместо ЧП, в формулу, подставлять изменение в рабочем капитале .

Практически этот к-т очень хорошо описывает текущую ликвидность компании и деньги возможные к изъятию в интересах акционеров.

«В среднем по больнице», оба к-та дают примерно 515- 530 млн.р. в год, для Банка Возрождение.

Это около 21 р / акцию.

Даже дисконтируя, под любимые многими 5% , мы получим максимальную цифру = 420 р.

С учётом того, что эти деньги дивидендной составляющей не наполнены, и являют собой сугубо спекулятивные оценки,

Инвестиционного интереса, для меня, акции не представляют. |