Россетти представляют собой очень интересный случай, который обойти стороной, просто невозможно.

Т.к. различные пертурбации с реорганизацией сетевого хозяйства велись перманентно, то и рассматривать его возможно только в текущих данных.

Это классический пример того, как рынок оценивает любое явление по его денежным реалиям, а не фантазиям на основе различных бухгалтерских производных.

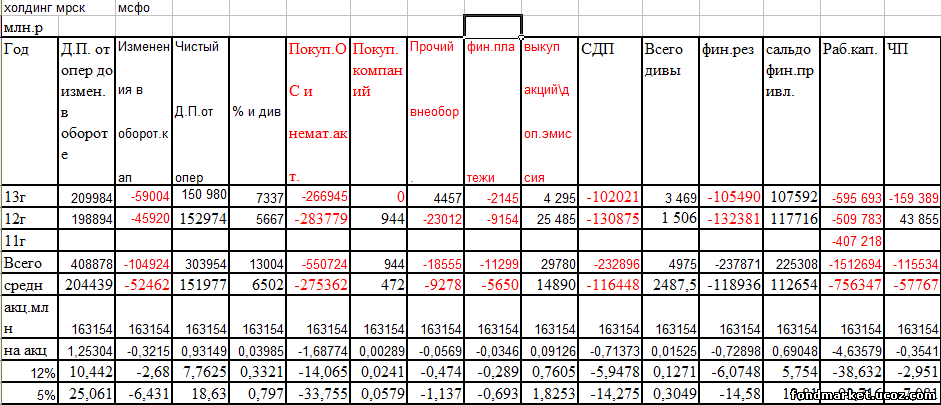

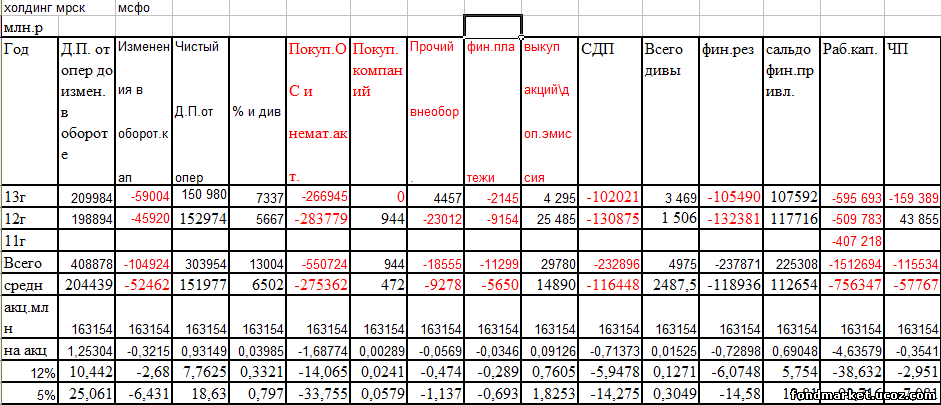

Начнём с отчётности по МСФО, которая в данном случае имеет для инвестора справочную ценность, и возможность поупражняться в стандартных оценочных приёмах.

Данные из последней отчётности за 2 года, т.к. присоединение ФСК полностью меняет масштаб реалий. Все прошлые данные становятся бессмысленными.

Разумеется, это гос.холдинг который по определению не преследует рыночные цели и смысл вложения в его акционерный капитал равен его дивидендам.

Кто не согласен, спорить не буду, отошлю к авторитетам типа популярного Баффета.

Спорьте с ним.

Поэтому рассматриваю статистику с целью выявить возможности получения реального денежного потока для акционера.

Результирующий СДП отрицательный. Кап. вложения стандартно превышают ДП от операций. Поэтому оценка производится по сальдо фин.привлечения.

В среднем за 2 года = 113 ярд.р.

Рабочий капитал последовательно уходит в минус и в среднем за 2 года = -553 ярда.

Плечо риска = 553 / 113 = 4,89

Имеем = 113 / 4,89 = 23, 1 ярда.

Акций теперь = 163,1 ярда.

На акцию = 0,14 р.

Кому не нравиться этот странный подход к оценке может проверить его другим способом.

ДП от операций с % за 13 г = 158,2 ярда

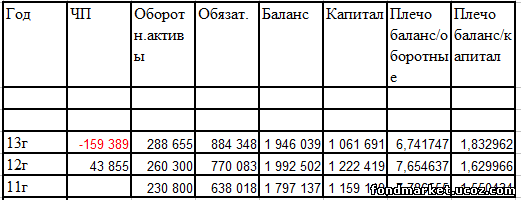

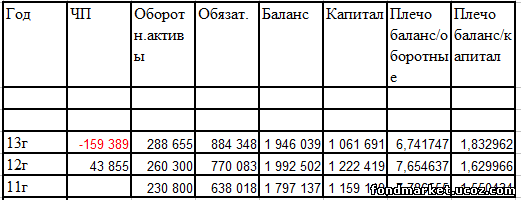

К-нт баланс/ оборотные = 6,74

Имеем расчётный СДП = 158,2 / 6,74 = 23,47 ярда или те же 0,14 р./ акцию.

Но на этом, оценочные экзерзисы не заканчиваются.

Отчёт о движении денег не даёт «долю в деньгах» акционеров самого холдинга.

По прибыли из отчёта за 13 г.= 162 588 / 132 113 = 1.23.

Следовательно =0,14 / 1.23 = 0.114 р.

По капиталу =1 061 691 / 765 759 = 1.386 . Следовательно =0,14 / 1.386 = 0.101 р.

По дивидендам = 3469 / 166 = 20.89. Следовательно =0,14 / 20.89 = 0.0067 р.

Т.о. образом по денежному потоку для акционеров на все акции холдинга имеем забавную цифру = 0.0067 р.

Если взять дисконт в 5 % , то это =0.13 р.

Есть ещё куда падать.

Можно смеяться, но таковы реалии. Далее акции делятся на обычку и префы.

Дивы платят только на префы. Значит обычка = 0. И интереса не представляет. Во всяком случае, до тех пор, пока факты не докажут обратное, и не появится прибыль, которую соизволят распределить и на обычку.

Переходим к исследованию возможностей префа.

Их всего = 2075,14938 млн.шт. В Уставе есть стандартная формулировка о 10% прибыли по РСБУ на четверть акций. Но она практически не используется, т.к. вся прибыль по РСБУ это переоценка активов, гуляющая в любую сторону на несопоставимые с денежными реалиями суммы.

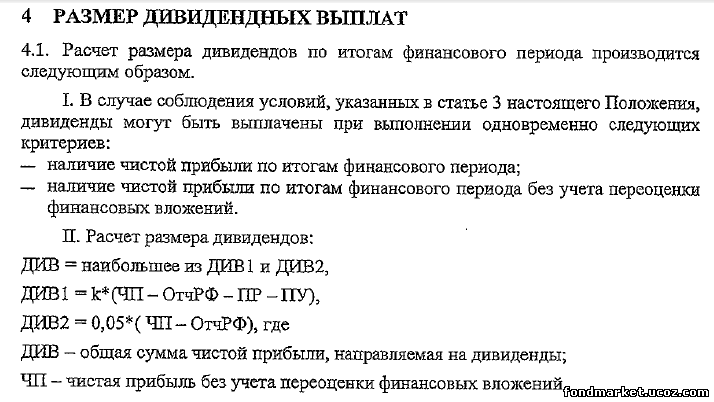

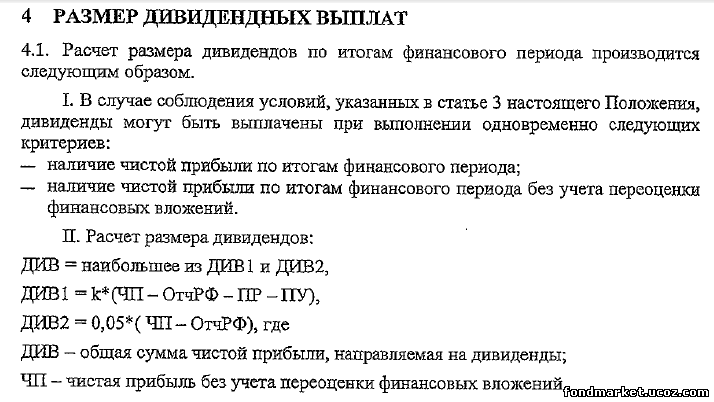

Поэтому, есть защитное положение о дивидендной политике.

Из него следует, что минимальные дивиденды, а это второй случай =

ДИВ2, обязаны платиться в размере, примерно 5% от чистой прибыли без переоценки.

Такая прибыль всегда присутствовала и 3 года дивы на преф давали.

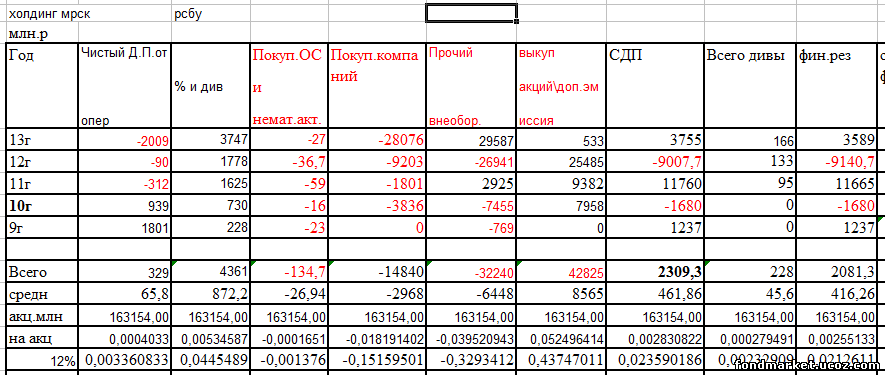

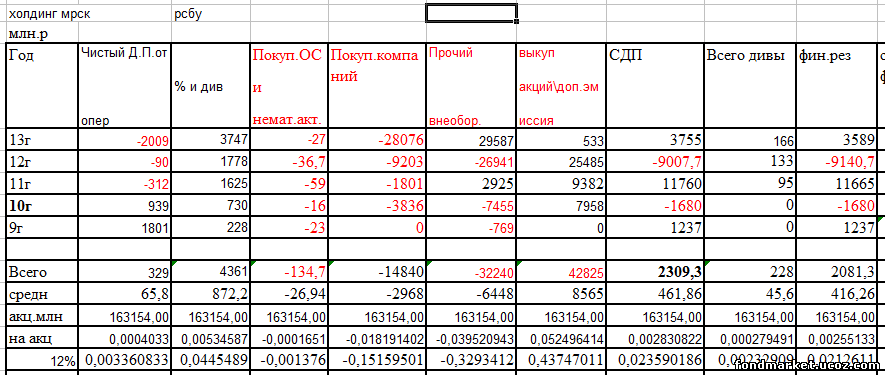

Для удобства восприятия, картинка с денежными потоками по РСБУ.

По факту, всегда платили примерно 10% от стандартного СДП.

Допустим за 12 г. =-90+1778-36,7= 1651,3 млн. р.

Объявленные дивы = 166 млн.р.

Желающие могут посчитать по расчёту прибыли. Взять оттуда процентные доходы, доходы от операций и разделить их на 20. Получите, примерно, то же самое.

За 13 г. получалось не менее =170-200 млн.р. или 0.08 – 0.096 р.

Но, похоже, их решили зажать, сославшись на формальную причину.

Нет нераспределённой прибыли прошлых лет. Захотели бы, придумали, откуда заплатить.

Тем не менее, на сегодня, цена префа на уровне 0,65 р. привлекательна для покупки на перспективу.

В допустимый и доступный денежный поток она вписывается. А убытки от переоценки не будут вечны.

Риском является то, что под благовидным предлогом, владельцев префов просто обманут, поменяв дивидендную политику и положение.

Сделают 25% по МСФО и т.д. Исключать ничего не возможно. Любовь к миноритарным акционерам и инвесторам, и их правам, общеизвестна.

И на данный момент ситуация совершенно комична.

Холдинг имеет ДП от операций = 150 980 млн.

Но вот найти 200 млн. или = 0,0013 %, чтобы выполнить обязательства и не нарушать права владельцев префов, ну никак не возможно.

Лично у меня, есть на сегодня = 39 шт.префов, на сумму = 24280 р. По цене =0.63 р/ акцию

Достигнут этот результат, исключительно, посредством активных спекуляции.

По возможности, по копеечке, собираюсь покупать на хороших снижениях.

|