Инвестиционная и дивидендная оценка акций Аэрофлота представляет собой непростой и интересный случай, который следует внимательно разобрать.

Сложность заключается в характере самого бизнеса, который занимает промежуточное положение в условном делении производственники – спекулянты.

Соответственно, и все используемые оценочные балансовые коэффициенты начинают давать погрешности, если их применять бездумно и механически.

У производственников главная проблема состоит в кап.вложениях, и, следовательно, в низкой доле ликвидных оборотных активов в составе баланса.

У спекулянтов основная проблема в достаточности их капитала.

Операции с чужими средствами требуют ликвидного обеспечения, способного устойчиво гарантировать права кредиторов и покрывать кассовые разрывы.

Деятельность Аэрофлота, как и всех авиаперевозчиков, является неким гибридом, когда есть, одновременно и, существенные вложения в авиатехнику, и значительный объем оборотных активов, ликвидность и денежный поток от которых, подвержены сильным колебаниям.

В совокупности, это накладывает значительные ограничения на его дивидендные возможности, и, соответственно, инвестиционную привлекательность.

На котировках акций это отражается повышенной спекулятивной волатильностью.

Многие любители простых решений, увидев, как и у банков, большую чистую прибыль, начинают сразу делить её на дивиденды и бухгалтерские мультипликаторы, загоняя котировки в небо и ожидая чудес.

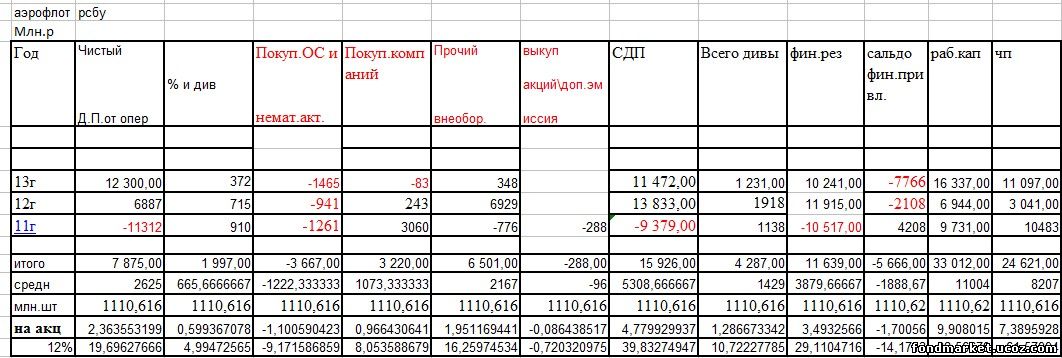

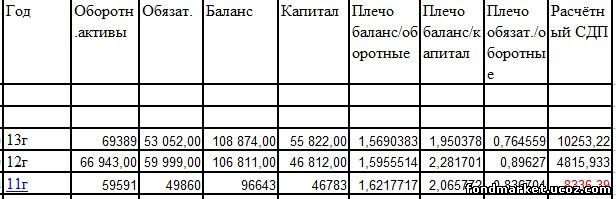

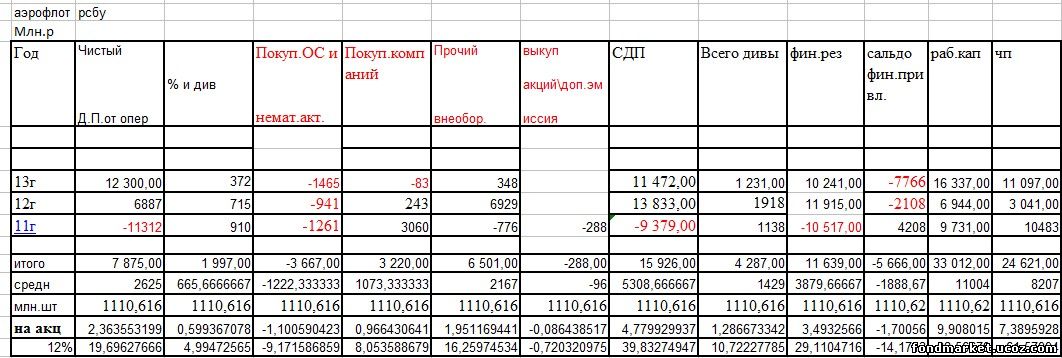

Оценим реальность посредством статистики. Сначала РСБУ.

Даже разглядывая последние 3 года заметно, что денежный поток имеет значительные колебания. За 11г. он и вовсе выдался отрицательным. Любые значительные колебания в оборотном капитале требуют создания избыточных финансовых резервов.

Также, заметим, что компания не спешила раздавать деньги, а направляла их на погашение обязательств.

Почему, станет понятно из статистики по МСФО. Ведь данные по РСБУ, это баланс только головной управляющей структуры холдинга, аккумулирующего для управления финансовые ресурсы. Поэтому « чистая» прибыль в 11 ярдов, которая появилась в налоговом расчёте за 13 г. , в инвестиционном расчёте совсем «не чистая».

Ещё раз обращаю внимание на то, что налоговый и инвестиционный расчёт, это «две большие разницы» из Одессы. Которым трудно договориться.

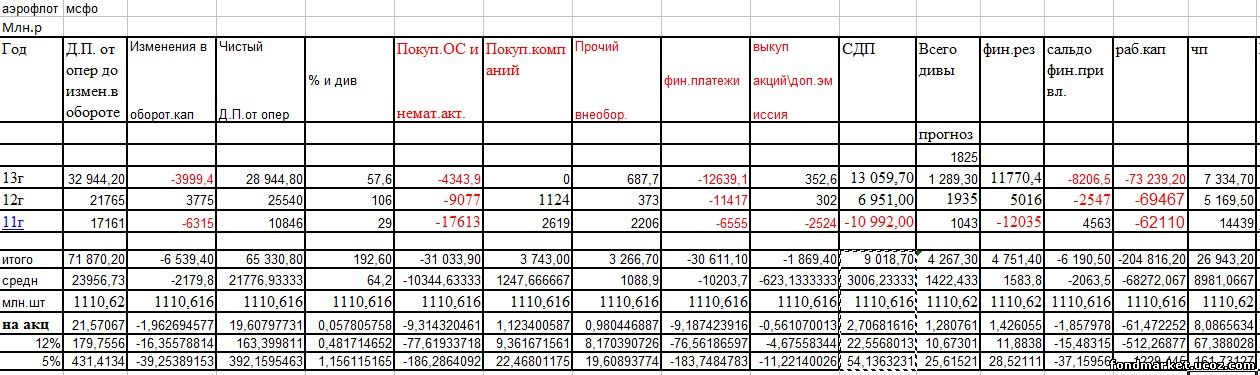

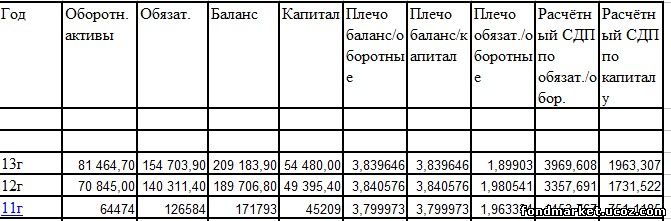

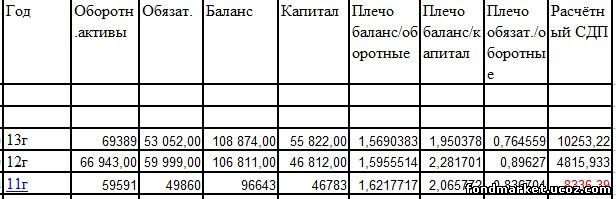

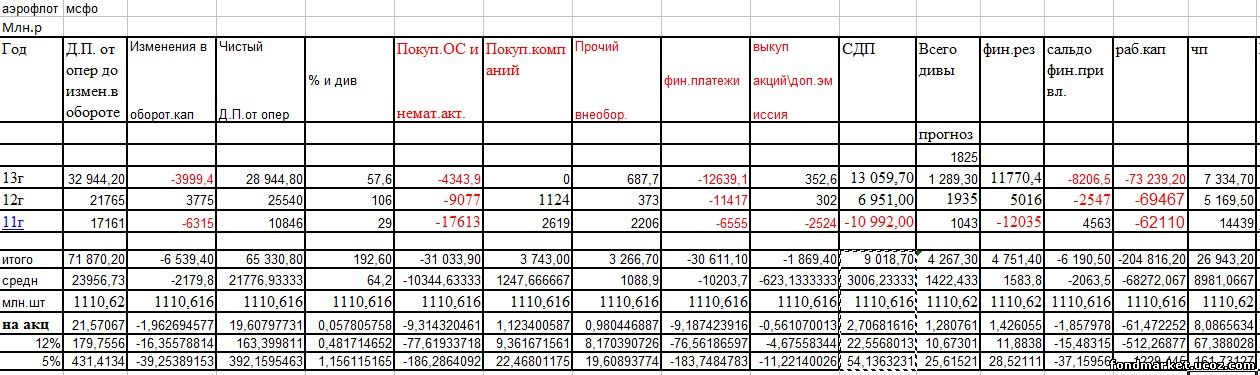

Разглядывая статистику по МСФО, заметим, что за 3 года существенно вырос денежный поток компании. Это говорит об экстенсивном расширении бизнеса. Но, одновременно, росли и обязательства, и отрицательное значение рабочего капитала также прогрессирует.

Также стоит отметить ещё одну важнейшую особенность, которую мало кто знает.

Капитальные вложения в авиатехнику, стали осуществляться не посредством банковских кредитов, а посредством лизинговых операций.

Это значительно изменяет характер их отражения в отчётности.

В частности, в отчёте о ДДС, затраты на лизинг идут не в разделе «инвестиционная деятельность», а в разделе «финансовая деятельность».

Т.о. стандартно используемое определение СДП становится бессмысленным.

Ведь кап.затраты переехали в финансовую аренду.

Следовательно, за стандартно определяемый СДП, нужно брать его окончательный результат, а не просто ДП- капекс.

За 13 год это = 13 ярдов.

Рабочий капитал = - 73 ярда.

Плечо риска = 73 / 13 = 5,6

Расчётный СДП = 13 / 5,6 = 2,32 ярда

На акцию = 2,32 / 1,11 = 2 р.

Дисконтируя по ставке в 5%, мы имеем возможную для начала покупки цену = 2*20= 40 р.

Заметим, что котировки у 50 р., что дорого.

Если мы возьмём дивидендную историю, то увидим, что размер выплат не превышал 2 ярдов, и наши расчёты вполне соответствуют действительности.

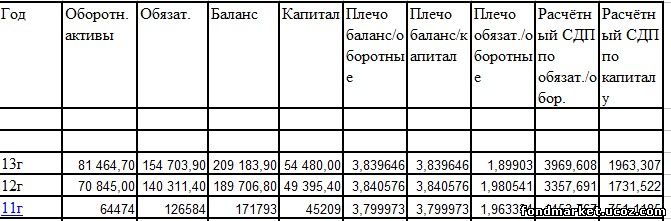

Думаю, в компании сейчас напряжённо думают о том, чтобы платить четверть прибыли по МСФО, а не по РСБУ.

По МСФО четверть = 1830 ярдов или =1,65 р/акцию

По РСБУ четверть = 2774 ярда или =2,49 р/акцию

Разница существенная.

В довершении приведу график, в котором трендовая линия технического анализа, недвусмысленно намекает, где стоит начинать покупать. Чтобы не остаться надолго, с двумя рублями, вместо пятидесяти.

|